반응형

DB형(확정급여형, Defined Benefit)

- 퇴직 시 받을 연금액이 미리 확정됨

- 운용 책임과 위험은 기업(회사)에 있음

- 근속연수와 평균 임금에 따라 급여가 결정됨

- 안정적인 노후 자금 계획 가능

- 투자 실적에 상관없이 약속된 금액 수령

DC형(확정기여형, Defined Contribution)

- 기업이 납입하는 기여금만 확정됨

- 운용 책임과 위험은 근로자 본인에게 있음

- 투자 성과에 따라 최종 수령액이 결정됨

- 자산 운용 방법을 본인이 선택 가능

- 높은 수익을 얻을 수 있는 가능성 있음

DB형과 DC형 비교 분석

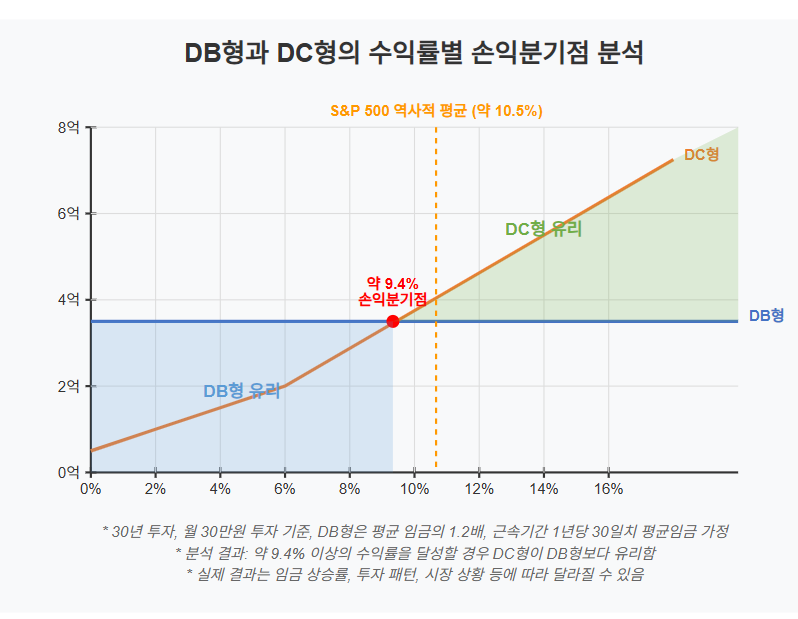

위 그래프를 통해 DC형으로 S&P 500 ETF에 투자했을 때의 시뮬레이션과 수익률에 따른 DB형과 DC형의 손익분기점을 분석해 보았습니다.

S&P 500 ETF 투자 시뮬레이션 결과:

- 수익률이 낮을 경우 (7% 이하): DB형이 더 유리합니다. 안정적인 급여가 보장되므로 투자 실패의 위험이 없습니다.

- 수익률이 9.4% 정도일 경우: DB형과 DC형의 손익분기점입니다. 이 수준에서는 두 방식의 최종 연금액이 비슷합니다.

- 수익률이 10% 이상일 경우: DC형이 더 유리합니다. S&P 500의 역사적 평균 수익률(약 10.5%)을 달성할 경우, DC형으로 더 많은 자산을 축적할 수 있습니다.

DC형 + S&P 500 ETF 투자의 장단점:

장점:

- S&P 500의 역사적 평균 수익률은 약 10.5%로, 손익분기점(9.4%)보다 높음

- 장기 투자 시 복리 효과로 인한 자산 증식 가능성

- 개인이 직접 자산 운용 방식을 선택할 수 있는 자율성

단점:

- 시장 변동성에 따른 위험 부담

- 불황기나 퇴직 직전 시장 하락 시 자산 가치 감소 위험

- 투자 지식과 관리가 필요함

결론:

- 장기적 관점: 월 30만원을 30년 이상 장기 투자할 경우, S&P 500 ETF의 역사적 수익률을 고려하면 DC형이 DB형보다 더 많은 자산을 축적할 가능성이 높습니다.

- 위험 감수 성향: 안정을 추구하는 성향이라면 DB형이, 더 높은 수익을 위해 변동성을 감수할 수 있다면 DC형이 적합합니다.

- 투자 전략: DC형 선택 시 다음 전략이 중요합니다:

- 장기적 관점으로 투자

- 정기적인 분할 매수로 시장 타이밍 리스크 감소

- 퇴직 시점이 가까워질수록 포트폴리오 재조정(위험자산 비중 축소)

핵심은 DC형이 약 9.4% 이상의 수익률을 달성할 경우 DB형보다 유리하며, S&P 500 ETF는 역사적으로 이 수치를 상회하는 수익률을 보여왔다는 점입니다. 다만, 과거의 수익률이 미래의 성과를 보장하지는 않으므로 본인의 위험 감수 성향과 투자 목표에 맞게 선택하는 것이 중요합니다.

'정보' 카테고리의 다른 글

| 간헐적 단식의 모든 것: 과학적 원리부터 실천 방법까지 (0) | 2025.03.13 |

|---|---|

| 직무별 유용한 AI 사이트 추천 및 프롬프트 작성법 (0) | 2025.03.13 |

| 2025년 주목해야 할 ETF 투자 전략 (0) | 2025.03.12 |

| 해고 무효소송이란? 증거 수집 방법 (0) | 2025.03.12 |

| 직장내 부당해고 대응방법 (0) | 2025.03.12 |